Bunga Makin Murah, Akankah Ekonomi Bergeliat Lagi?

.jpg)

Suku bunga kredit perbankan perlahan mulai menyesuaikan diri dengan suku bunga acuan Bank Indonesia yang sudah turun lima kali sepanjang 2020 lalu dari 5,00% menjadi 3,75%. Umumnya, butuh waktu setidaknya 3-6 bulan bagi bank untuk menyesuaikan diri dengan suku bunga yang baru.

Pada akhir 2020 lalu, secara rata-rata suku bunga kredit perbankan sudah menyentuh level satu digit, khususnya untuk kredit modal kerja dan kredit investasi, menyesuaikan dengan suku bunga BI. Sementara itu, kredit konsumsi masih dua digit, tetapi trennya terus menurun.

Berikut ini perkembangan suku bunga rata-rata kredit perbankan di akhir tahun dalam beberapa tahun terakhir :

Umumnya, naik turunnya bunga kredit perbankan terjadi sebagai respons atas perkembangan ekonomi. Suku bunga menjadi salah satu instrumen andalan Bank Indonesia untuk mengontrol peredaran uang di masyarakat, yang pada akhirnya akan turut menentukan dinamika perekonomian.

Bunga yang diturunkan merupakan upaya untuk memacu lebih banyak uang beredar, sebaliknya bunga yang naik ditujukan untuk menahan laju uang beredar.

Ketika bunga turun, diharapkan masyarakat atau pelaku usaha lebih termotivasi untuk mengajukan permohonan kredit ke bank. Bunga yang rendah juga akan menurunkan motivasi penabung untuk menyimpan uangnya di bank.

Alhasil, uang lebih banyak beredar di masyarakat dan mendorong ekonomi. Demikian pula jika langkah sebaliknya yang diambil.

Turunnya bunga acuan Bank Indonesia hingga lima kali tahun lalu tidak terlepas dari tingginya tekanan ekonomi akibat pandemi Covid-19. BI menurunkan suku bunga dengan harapan ekonomi dapat terpacu, sehingga dampak buruk pandemi dapat lebih teredam.

Setidaknya, bagi dunia usaha yang modalnya mengetat, kebutuhan dana operasional dapat diperoleh melalui kredit bank dengan bunga murah. Dengan demikian, hal itu dapat mencegah risiko yang lebih buruk untuk terjadi.

Meskipun demikian, tekanan pandemi tahun lalu sangat berat. Meskipun bunga kredit sudah mencapai level terendah dalam beberapa tahun terakhir, Indonesia tetap tak dapat lolos dari jurang resesi. Hanya saja, tanpa kebijakan suku bunga yang rendah, tentu tingkat resesi Indonesia bisa lebih parah.

Baca Juga: Menilai Kinerja Tiga Bank BUMN (BMRI, BBRI, BBNI)

Kondisi resesi menyebabkan permintaan kredit turun signifikan, bahkan terendah sejak krisis 1998 lalu. Hingga akhir 2020, kredit industri perbankan nasional ditutup di level Rp5.481,62 triliun, turun 2,41% year on year (yoy).

Rendahnya bunga kredit tidak lantas mendorong masyarakat untuk berbondong-bondong mengajukan kredit baru. Sebaliknya, rendahnya bunga simpanan juga tidak mencegah masyarakat untuk lebih memilih menyimpan uangnya di bank.

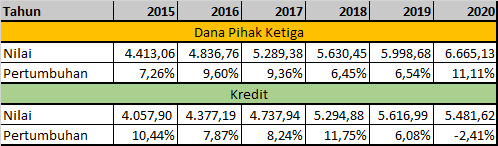

Bertolak belakang dengan kredit yang turun, dana pihak ketiga (DPK) penabung di industri perbankan justru melonjak drastis 11,11% yoy. Berikut ini perbandingan nilai serta pertumbuhan kredit dan DPK di industri perbankan dalam beberapa tahun terakhir (dalam Rp triliun):

Dari data tersebut, terlihat bahwa kinerja kredit dan DPK perbankan dari tahun ke tahun cenderung bergantian. Kadang kredit tumbuh lebih tinggi ketimbang DPK, kadang pula sebaliknya. Pada 2019 lalu, kinerja keduanya relatif berimbang, tetapi pada 2020 sangat bertolak belakang.

Tahun 2021 kini dimulai dengan tingkat suku bunga yang sudah sangat rendah. Bank-bank pun sudah mulai menyesuaikan suku bunga kreditnya di level yang sangat rendah.

Hal ini turut memberikan harapan bahwa kinerja ekonomi tahun ini bisa saja makin membaik, asalkan bunga yang rendah itu didukung pula oleh optimisme pelaku usaha dan masyarakat untuk mulai meminta kredit baru.

Beberapa bank besar tercatat sudah menurunkan suku bunga dasar kreditnya menjadi cukup rendah. Berikut ini data suku bunga dasar kredit (SBDK) sejumlah bank per akhir Desember 2020 yang dihimpun OJK :

Dari data tersebut, terlihat bahwa mayoritas bank besar telah menetapkan bunga single digit untuk kredit korporasi, ritel, dan KPR. Tingkat kredit yang masih tinggi ada di segmen mikro, yang mana risikonya memang lebih tinggi. Selain itu, kredit konsumsi non-KPR juga rata-rata masih double digit.

Lantas, apakah suku bunga yang rendah ini akan efektif untuk memacu ekonomi tahun ini? Hal itu tampaknya masih harus didukung oleh banyak faktor lain.

Kepercayaan Diri Pelaku Usaha

Faktor utama yang menekan kinerja kredit tahun 2020 lalu adalah rendahnya kepercayaan diri pelaku usaha untuk mengajukan permohonan kredit baru. Pasalnya, ekonomi sedang tidak bergairah karena pembatasan sosial yang kerap diberlakukan.

Alih-alih meminta kredit baru, mayoritas pelaku usaha justru mengajukan restrukturisasi atas kredit yang sudah ada. Hal ini menyebabkan rendahnya bunga kredit tahun lalu tidak berbanding lurus dengan laju permohonan kredit.

Tahun ini pun, kalangan pengusaha ini masih harus berkutat dengan upaya memenuhi kewajiban restrukturisasinya. Luka ekonomi yang terjadi tahun lalu tentu tidak mudah pulih. Butuh waktu bagi pelaku usaha untuk menjadikan bisnisnya kembali beroperasi normal.

Tahun ini, tingkat kepercayaan diri pelaku usaha masih belum sepenuhnya pulih, sebab pandemi belum berakhir. Justru, kasus baru terus meningkat dari hari ke hari. Proses vaksinasi memang sudah berjalan, tetapi akan butuh waktu panjang sebelum seluruh masyarakat tervaksinasi.

Oleh karena itu, rendahnya suku bunga kredit tahun ini tidak otomatis akan berdampak pada peningkatan laju kredit. Pelaku usaha masih khawatir jangan-jangan tidak mampu membayar cicilan kredit jika mereka meminta kredit baru.

Meskipun demikian, masih ada harapan akan adanya peningkatan permohonan kredit, terutama setelah pembatasan sosial kini lebih dilonggarkan.

Lagi pula, ada indikasi tingkat konsumsi akan mulai membaik, terlihat dari Indeks Keyakinan Konsumen (IKK) pada akhir tahun 2020 lalu yang mulai meningkat mendekati level 100, yakni level optimistis.

Dapat dikatakan, faktor psikologis masyarakat atau pelaku usaha memainkan peranan penting dalam dinamika ekonomi selama pandemi ini. Krisis kali ini tidak disebabkan oleh masalah ekonomi, sehingga upaya disiplin fiskal dan moneter tidak otomatis menjadi obat yang mujarab.

Keyakinan konsumen dan pelaku usahalah yang menjadi penentunya. Sayangnya, beberapa kebijakan pemerintah yang kerap terburu-buru dan mendadak menyebabkan pelaku usaha tidak memiliki kepastian untuk mengambil keputusan bisnis.

Kebijakan Akomodatif

Meskipun faktor psikologis pelaku usaha menjadi penentu utama kinerja ekonomi tahun ini, tetapi kebijakan pemerintah tentu juga tetap memainkan peranan penting. Keduanya justru harus berjalan beriringan.

OJK telah memperpanjang relaksasi kebijakan restrukturisasi kredit hingga 2022. Sejak diluncurkan pada 16 Maret 2020 hingga akhir Desember 2020, nilai restrukturisasi kredit bank telah mencapai Rp971 triliun. Jumlah debitur yang ditolong mencapai 7,6 juta.

Kebijakan relaksasi restrukturisasi, penilaian kualitas kredit hanya berdasarkan satu pilar yakni kelancaran membayar, penundaan penerapan Basel III, dan pelonggaran pemenuhan indikator likuiditas dan indikator permodalan bank, memungkinkan bank bernafas lebih lega tahun lalu dan tahun ini.

Secara total, rasio kredit bermasalah atau nonperforming loan (NPL) industri perbankan pun dapat ditahan di level 3,06% atau meningkat tidak terlalu tinggi dibandingkan dengan posisi akhir 2019 yang di level 2,53%.

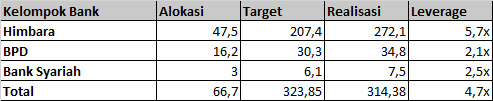

Selain itu, suntikan dana murah pemerintah ke sejumlah bank juga sudah cukup besar, mencapai Rp66,7 triliun. Dana itu ditujukan untuk mendorong penyaluran kredit dengan bunga rendah. Adanya suntikan dana ini juga memungkinkan sejumlah bank dapat mempertahankan tingkat pertumbuhan kredit yang positif pada 2020 lalu.

Berikut ini perbandingan penerimaan dana pemerintah dalam rangka program Pemulihan Ekonomi Nasional (PEN) pada tiap kelompok bank serta realisasi kreditnya (dalam Rp triliun):

Terlihat bahwa penempatan dana terbesar diberikan kepada bank-bank BUMN atau Himbara. Kelompok bank yang terdiri atas BRI, Bank Mandiri, BNI, dan BTN ini berhasil menyalurkan kredit lebih besar ketimbang target yang diberikan pemerintah.

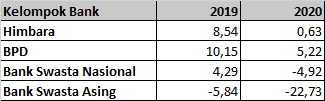

Dengan adanya bantuan dana ini, secara umum Himbara pun berhasil menutup tahun 2020 lalu dengan kinerja pertumbuhan kredit yang masih positif, meskipun tipis. Sementara itu, kalangan bank pembangunan daerah (BPD) berhasil tumbuh lebih baik dibanding bank-bank nasional.

Tekanan paling terasa di kalangan bank swasta nasional dan swasta asing, yang memang tidak mendapatkan suntikan dana seperti yang diterima Himbara dan BPD.

Sejauh ini belum ada kabar terkait kelanjutan program penyuntikan dana negara itu. Namun, dengan bunga DPK yang juga sudah rendah, sejatinya kalangan perbankan kini sudah memiliki likuiditas yang cukup untuk menopang permintaan kredit berbunga rendah.

Lagi pula, pertumbuhan DPK tahun lalu sudah sangat tinggi. Artinya, bank memiliki dana berlebih yang justru tidak dapat tersalurkan melalui kredit karena lesunya permintaan. Oleh karena itu, kebijakan lanjutan yang dibutuhkan adalah yang dapat mendorong daya beli atau tingkat konsumsi masyarakat.

Bisnis Bank Masih Stabil

Meskipun ada tekanan kredit yang besar tahun lalu, tetapi secara umum kondisi industri perbankan nasional masih relatif stabil. Hanya saja, riak-riak persoalan yang berat mungkin ada pada beberapa individu bank tertentu.

Walaupun demikian, pemerintah juga sudah menyiapkan mekanisme yang memadai untuk memastikan minimnya dampak sistemik dari kegagalan sistem perbankan yang mungkin terjadi. Mekanisme yang disiapkan pun lebih bersifat preventif, yakni memberikan pertolongan sebelum kondisi terburuk terjadi.

Keyakinan terhadap stabilitas bisnis bank ini juga sejatinya tercermin dari naiknya DPK secara pesat pada 2020 lalu. Itu artinya, masyarakat masih mempercayai bank sebagai tempat yang aman untuk menyimpan uangnya.

Hanya saja, kondisi pandemi menyebabkan bisnis bank tertekan, sebab bank menjadi muara dari aktivitas ekonomi. Alhasil, koreksi laba yang cukup dalam pun sulit terhindarkan. Sebagai contoh, BNI mengalami penurunan laba 78,68% sepanjang 2020 lalu, yakni dari Rp15,38 triliun pada 2019 menjadi hanya Rp3,28 triliun pada 2020.

Di pasar modal, investor masih mempercayai saham perbankan. Saham kelompok bank-bank besar juga masih menjadi sasaran beli para manajer investasi. Berdasarkan data Bursa Efek Indonesia (BEI), indeks sektor finansial tercatat sudah meningkat 6,94% year to date hingga Kamis (11 Februari 2021), lebih unggul ketimbang IHSG yang naik 4,07% ytd.

Naiknya kinerja saham-saham perbankan ini juga mencerminkan ekspektasi investor terkait besarnya peluang pemulihan bisnis bank tahun ini. Jika bisnis bank benar-benar pulih, hal itu tentu menjadi pertanda positif pulihnya kinerja ekonomi.

Terimakasih telah membaca artikel ini! Kami percaya bahwa kerja kolaboratif akan memberikan dampak signifikan bagi publik. Dukungan kamu membuat artikel Big Alpha tetap independen, tidak memiliki kepentingan dan terbuka untuk semua orang. Setiap kontribusi, berapapun besar atau kecilnya, memberi kami nafas dan ruang untuk tetap tumbuh. Dukung Big Alpha mulai dari 10,000 Rupiah.

Jadi Sekutu Big Alpha Yuk!