BI7DRR Turun Lagi, Bagaimana Efeknya ke Reksa Dana?

[Waktu baca: 6 menit]

Rencana pemerintah menggulirkan pemulihan ekonomi bersamaan dengan program vaksinasi Covid-19 tahun ini disambut dengan tangan terbuka oleh bank sentral. Usai Rapat Dewan Gubernur (RDG) Februari 2021, Kamis (18/2/2021) kemarin Bank Indonesia (BI) resmi mengumumkan kebijakan penurunan suku bunga acuan BI 7-Day Reverse Repo Rate, alias BI7DRR sebesar 25 basis poin ke level 3,5%.

BI7DRR merupakan kebijakan pengganti BI Rate yang berlaku efektif sejak 19 Agustus 2016. Kerangka moneter baru ini dipilih karena efeknya yang lebih cepat. Berbeda dari BI Rate, BI7DRR memungkinkan lembaga perbankan tidak lagi menunggu hingga setahun untuk menarik kembali dana yang disimpan di BI. Dalam rentang 7 hari dan kelipatannya bank-bank sudah bisa menarik uang tersebut beserta bunga terbaru yang ditetapkan pada saat penarikan uang.

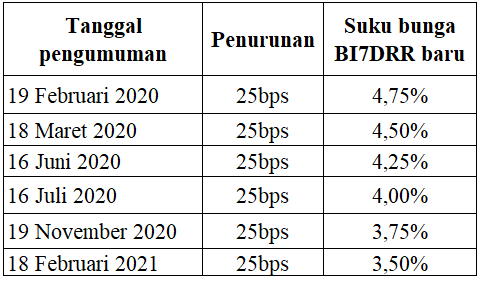

Terkait penurunannya, ini bukanlah kali pertama BI7DRR dipangkas. Sejak awal tahun lalu BI secara bertahap terus-terusan menurunkan BI7DRR dari 5% ke posisi 3,75% per akhir 2020.

Seperti diwartakan Tempo, Gubernur BI Perry Warjiyo optimistis penurunan lanjutan ke level 3,5% kali ini bisa mendorong pemulihan ekonomi Indonesia di tengah proyeksi inflasi tahun 2021 yang dia prediksi masih akan rendah.

“Penurunan BI7DRR juga ditargetkan Perry akan membantu menjaga stabilitas nilai tukar rupiah,” imbuhnya.

Namun terlepas dari tujuan baiknya, patut digarisbawahi bahwa diturunkannya BI7DRR agaknya juga bisa menjadi pisau bermata dua bagi investasi reksa dana. Ada efek positifnya, pun dampak negatifnya.

Dari 4 jenis reksa dana paling populer di Indonesia saat ini, sisi menguntungkan tentu saja bakal cenderung mengarah ke reksa dana saham dan reksa dana pendapatan tetap.

Mengapa?

Untuk reksa dana saham, jawaban sederhananya, karena suku bunga rendah menguntungkan bagi harga saham emiten-emiten yang membutuhkan pinjaman. Aturan ini akan turut menopang likuiditas dan neraca perseroan, yang kemudian bisa mendorong sentimen positif tersendiri terhadap harga saham emiten-emiten di Bursa Efek Indonesia (BEI) maupun Indeks Harga Saham Gabungan (IHSG).

Baca juga: Saatnya Mulai Melirik Reksa Dana Saham?

Itu proyeksi jangka panjangnya. Untuk proyeksi lebih pendek, secara spesifik penurunan suku bunga bakal berimplikasi lebih kuat ke kinerja saham sektor perbankan. Sebab, rendahnya BI7DRR akan menstimulus lebih banyak penyaluran pinjaman, sehingga menjadi modal penopang kuat untuk kinerja saham-saham emiten perbankan.

Penguatan kinerja saham sektor perbankan tersebut, kemudian, bakal berpengaruh positif ke produk reksa dana saham yang memiliki lebih banyak portofolio di saham-saham perbankan.

Selain reksa dana saham, dampak positif pemangkasan BI7DRR juga bisa menjadi sentimen positif bagi reksa dana pendapatan tetap. Ini lantaran mayoritas portofolio reksa dana jenis tersebut banyak mengarah pada instrumen Surat Berharga Negara (SBN) dan surat utang (obligasi) lainnya.

Secara teori, harga obligasi akan berbanding terbalik dengan suku bunga. Artinya ketika suku bunga turun, maka harga obligasi cenderung naik. Ini lantaran perubahan suku bunga biasanya diikuti perubahan yield, alias imbal hasil yang diharapkan oleh investor obligasi.

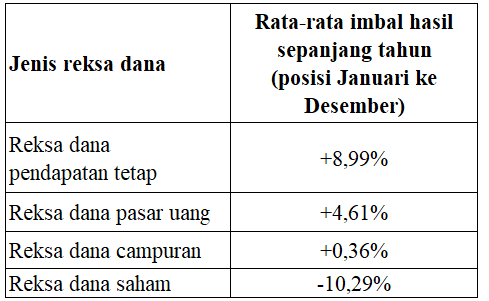

Teori tersebut sudah terbukti moncer pada tahun lalu. Sejalan dengan langkah penurunan BI7DRR sejak Januari hingga November, data Infovesta Utama menyebut bahwa imbal hasil reksa dana pendapatan tetap mencetak kinerja rata-rata imbal hasil 8,99% sepanjang tahun lalu.

Imbal hasil tersebut melampaui kinerja reksa dana pasar uang, reksa dana campuran, juga reksa dana saham yang tergerus oleh efek penurunan IHSG. Berikut ini data imbal hasil reksadana pada 2020 dari Infovesta:

Memang, tidak semuanya akan diuntungkan. Berbeda dengan reksa dana saham dan pendapatan tetap, penurunan BI7DRR justru akan menggerus potensi imbal hasil yang bisa dipanen reksa dana pasar uang. Ini lantaran portofolio investasi jenis reksa dana tersebut banyak mengarah ke deposito.

Deposito merupakan salah satu instrumen investasi yang terdampak oleh penurunan BI7DRR. Ini lantaran suku bunga rendah secara otomatis juga menurunkan bunga deposito. Presedennya pun sudah ada. Sepanjang 2020, ketika BI bertahap menurunkan BI7DRR, bunga deposito secara bersamaan juga ikut menyusut.

Baca juga: Perbedaaan Saham dan Reksa Dana Saham

Rapor tersebut terus berlanjut hingga awal tahun ini. Berdasarkan data penawaran bunga deposito perbankan yang dihimpun Laporan Harian Bank Umum (LHBU) Bank Indonesia per 1 Februari 2021, bunga deposito tertinggi di perbankan cuma mentok sebesar 5,13%. Untuk tenor 12 bulan, angka bunga terendah bahkan ada yang menyentuh porsi 2,1% saja.

Angka terendah itu jelas berada jauh di bawah rata-rata imbal hasil reksa dana pasar uang sepanjang 2020 yang, kembali merujuk ke data Infovesta Utama sebelumnya, mencapai 4,61%.

Penawaran Bunga Deposito Tenor 12 Bulan per 1 Februari 2021

|

Bank |

Bunga deposito |

| Bank Bukopin | 5,13% |

| Bank Mayora | 4,75% |

| Standard Chartered Bank | 4,05% |

| Bank Danamon Indonesia | 4,00% |

| Bank Tabungan Negara (BTN) | 4,00% |

| Bank DBS Indonesia | 3,98% |

| Bank OCBC NISP | 3,88% |

| Bank ICBC Indonesia | 3,75% |

| Bank Permata | 3,63% |

| Bank HSBC Indonesia | 3,38% |

| Citibank | 3,31% |

| Bank Commonwealth | 3,25% |

| Bank Mandiri | 3,25% |

| Bank Panin Indonesia | 3,25% |

| Bank CIMB Niaga | 3,20% |

| Bank Central Asia | 3,00% |

| Bank Maybank Indonesia | 3,00% |

| Bank UOB Indonesia | 2,88% |

| Bank Mega | 2,75% |

| Bank ANZ Indonesia | 2,45% |

| Deutsche Bank AG | 2,10% |

Namun, perlu digarisbawahi bahwa kendati bunga deposito menciut, bukan berarti reksa dana pasar uang tidak layak dilirik lagi. Bagaimanapun kinerja reksa dana pasar uang juga bergantung pada kebijakan masing-masing Manajer Investasi (MI). Tiap MI tentu bakal mencari berbagai celah, termasuk dengan mengurangi alokasi investasi deposito dan meningkatkan investasi di obligasi korporasi jangka pendek.

Selain itu, reksa dana pasar uang juga dapat menjadi pilihan investasi untuk tujuan jangka pendek. Terutama menimbang risiko kerugian yang jauh lebih rendah dibanding jenis reksa dana lain.

Pada akhirnya, di luar konteks naik turunnya BI7DRR, pilihan jenis reksa dana mana yang cocok untuk setiap orang tetap bergantung pada tujuan investasi masing-masing. Namun, untuk mereka yang tujuan investasi untuk jangka panjang, mengurangi alokasi reksa dana pasar uang dan meningkatkan investasi di reksa dana saham atau pendapatan tetap jelas merupakan pilihan yang rasional. Khususnya bila ditempuh di tengah tren penurunan suku bunga acuan.

Terimakasih telah membaca artikel ini! Kami percaya bahwa kerja kolaboratif akan memberikan dampak signifikan bagi publik. Dukungan kamu membuat artikel Big Alpha tetap independen, tidak memiliki kepentingan dan terbuka untuk semua orang. Setiap kontribusi, berapapun besar atau kecilnya, memberi kami nafas dan ruang untuk tetap tumbuh. Dukung Big Alpha mulai dari 10,000 Rupiah.

Jadi Sekutu Big Alpha Yuk!.jpg)